一、新的增值税2026年1月1日施行以后,对企业之间的无偿借款,不再需要视同销售,计缴增值税。原来的政策依据:

财税〔2016〕36号文,按“贷款服务”视同销售缴纳增值税;

第十四条 下列情形视同销售服务、无形资产或者不动产:

(一)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。

(二)单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。

(三)财政部和国家税务总局规定的其他情形。

新的增值税关于视同销售:

第五条 有下列情形之一的,视同应税交易,应当依照本法规定缴纳增值税:

(一)单位和个体工商户将自产或者委托加工的货物用于集体福利或者个人消费;

(二)单位和个体工商户无偿转让货物;

(三)单位和个人无偿转让无形资产、不动产或者金融商品。

二、企业之间无偿提供资金服务,不再视同销售,计缴增值税。而所得税的问题依然存在。

1、企业本身存在借款,并且支付的利息。对外贷出资金部分,其对应的利息不得税前扣除。

比如:甲企业向银行借款1000万元;之后与其他企业,在正常经营(购销业务)之外发生的无偿的资金往来,即A公司从甲企业借款了100万元。

则甲企业银行借款的利息支出,只能税前扣除900万元对应的利息支出。

政策依据:

第八条 企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

第十条 在计算应纳税所得额时,下列支出不得扣除:

(一)向投资者支付的股息、红利等权益性投资收益款项;

(二)企业所得税税款;

(三)税收滞纳金;

(四)罚金、罚款和被没收财物的损失;

(五)本法第九条规定以外的捐赠支出;

(六)赞助支出;

(七)未经核定的准备金支出;

(八)与取得收入无关的其他支出。

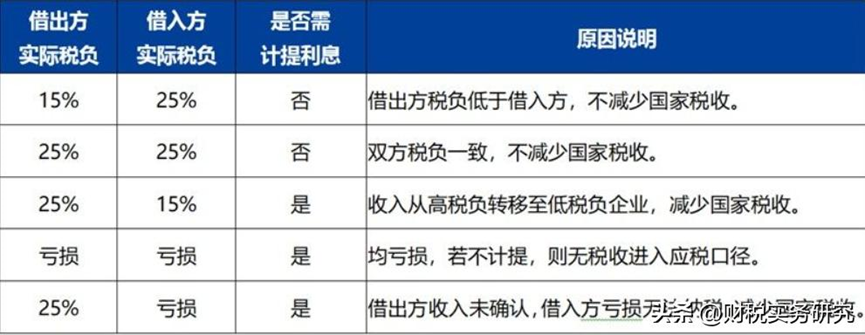

2、企业自有资金,发生企业之间的借贷。存在的所得税风险判断标准:是否造成国家税收的减少。税务机关有权进行纳税调整,政策依据同,所得税法第四十一条:

第四十一条 企业与其关联方之间的业务往来,不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整。

表格来源于:中汇